所得税は累進課税で課税されるので所得金額が増えるとそれに比例し税負率が重くなります。しかし、なぜか異様に税率が低いゾーンがあり、そのゾーンを狙って行くのが現実的に最も効率が良いと考えられます。今回は一般的なサラリーマンがいくら位稼ぐべきなのかを検証していきたいと思います。

所得税率

| 課税される所得金額 | 税率 | 控除額 |

| 1,000円 から 1,949,000円まで | 5% | 0円 |

| 1,950,000円 から 3,299,000円まで | 10% | 97,500円 |

| 3,300,000円 から 6,949,000円まで | 20% | 427,500円 |

| 6,950,000円 から 8,999,000円まで | 23% | 636,000円 |

| 9,000,000円 から 17,999,000円まで | 33% | 1,536,000円 |

| 18,000,000円 から 39,999,000円まで | 40% | 2,796,000円 |

| 40,000,000円 以上 | 45% | 4,796,000円 |

赤いマーカー部分の税率がなぜか3%しか上がっていません。他の区分から考えると税率27%位でも不思議では無いのですが、なぜか低くなっています。なぜ低いのかは分かりませんが、低くなっているなら積極的にそこを狙って行くのが得策です。

課税される所得金額とは

給与収入なら『給与収入ー給与所得控除ー所得控除の額の合計額』になります。給与収入ではない事に注意しましょう。

給与所得控除

令和2年分以降は改悪され↓のように変更になっています。給与収入850万円で上限195万円は可哀そう過ぎです。

| 給与等の収入金額 (給与所得の源泉徴収票の支払金額) | 給与所得控除額 |

| 1,625,000円まで | 550,000円 |

| 1,625,001円から1,800,000円まで | 収入金額×40%-100,000円 |

| 1,800,001円から3,600,000円まで | 収入金額×30%+80,000円 |

| 3,600,001円から6,600,000円まで | 収入金額×20%+440,000円 |

| 6,600,001円から8,500,000円まで | 収入金額×10%+1,100,000円 |

| 8,500,001円以上 | 1,950,000円(上限) |

所得控除の額

健康保険料

政府管掌健康保険の場合、40歳以上なら5.83%負担で月額上限81,037円になっています。

厚生年金保険料

9.15%負担で月額上限56,730円になっています。

iDeCo

第2号被保険者、企業型DCのない会社のサラリーマンで月額23,000円、年額276,000円に加入と仮定

基礎控除額

税制改正で下記↓に変更になっています。

所得税:38万円→48万円

住民税:33万円→43万円

その他の控除

上記以外にも生命保険料控除やふるさと納税で所得控除の額を増やせますが、ここでは考慮外にしています。ちなみにふるさと納税だと27万円位が限度額になります。

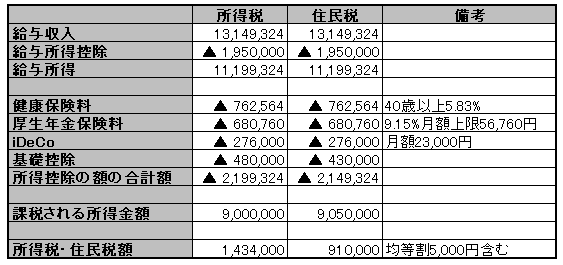

所得税・住民税額

『給与収入ー給与所得控除ー所得控除の額の合計額』がピッタリ900万円になる給与収入は約1,315万円です。この水準の税負担率は所得税約10.9%、住民税6.9%、合計17.8%になるので許せる水準です。これ以上稼ぐと税率が23%→33%に急上昇し、給与所得控除は限度額を超えているので使えず、他の所得控除も無いので『所得税率33%+住民税率10%=44%』を取られることになるので税負担が重すぎます。

※給与収入を12ヶ月で割った月額1,095,777円で計算

社会保険料の負担率

上記の計算で税負担率は所得税約10.9%、住民税6.9%、合計17.8%と言いましたが実は社会保険料負担率は11%と最も重い負担率になっています。今回は厚生年金保険料の月額限度額を超えているので負担率は11%になっていますが月給が63.5万円以下の人は負担率が14.98%なので実はこちらの方が考えなければならないのです。もし社会保険料の削減に興味がある方はこちらのnoteを参考にしてみてください。

まとめ

サラリーマンで1,315万円稼ぐのは大変ですが、それ以上稼ぐ方がいるなら半分近く持って行かれることを覚悟してください。そして全サラリーマンが目指すべき年収がこのあたりだと分かれば、仕事のやり方や考え方が変わってくると思います。

コメント