令和2年分以降、給与所得控除の税制改正がありました。それに伴い、扶養控除・配偶者控除にも改正が入りました。この改正により有利になる人もいれば不利になる人もいます。今回は税制改正内容、影響がある人、影響額などについて解説していきます。

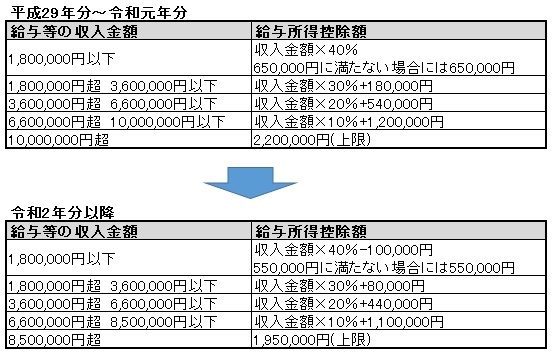

給与所得控除

最近は改悪が続いています。特に高収入のサラリーマンの方には悪影響しかありません。

改正内容

給与取得控除額が一律100,000円減額されています。さらに給与収入8,500,000円超は上限に引っかかり、給与取得控除額1,950,000円で頭打ちになります。

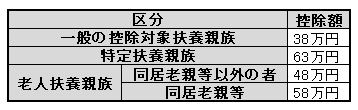

扶養控除

扶養控除額に変更はありませんが扶養親族に該当する人の範囲に改正が入りました。

扶養親族に該当する人の範囲

扶養親族とは、その年の12月31日(納税者が年の中途で死亡し又は出国する場合は、その死亡又は出国の時)の現況で、次の4要件のすべてに当てはまる人です。

- 配偶者以外の親族(6親等以内の血族及び3親等以内の姻族)又は都道府県知事から養育を委託された児童(いわゆる里子)や市町村長から養護を委託された老人。

- 納税者と生計を一にしていること。

- 年間の(※)合計所得金額が

3848万円以下。(給与のみの場合は給与収入が103万円以下) - 青色申告者の事業専従者としてその年を通じて一度も給与の支払を受けていないこと又は白色申告者の事業専従者でないこと。

(※)合計所得金額とは

純損失、雑損失、居住用財産の買換え等の場合の譲渡損失、特定居住用財産の譲渡損失、上場株式等に係る譲渡損失、特定投資株式に係る譲渡損失及び先物取引の差金等決済に係る損失の繰越控除を適用する前の総所得金額、特別控除前の分離課税の長(短)期譲渡所得の金額、株式等に係る譲渡所得等の金額、上場株式等の配当所得等(上場株式等に係る譲渡損失との損益通算後の金額)、先物取引に係る雑所得等の金額、山林所得金額、退職所得金額の合計額をいいます。

扶養控除額の金額

扶養控除額の金額に改正はありません。

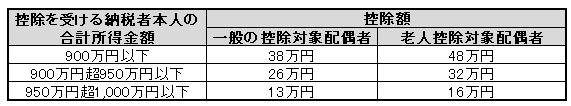

配偶者控除

配偶者控除額に変更はありませんが控除対象配偶者となる人の範囲に改正が入りました。

控除対象配偶者となる人の範囲

控除対象配偶者とは、その年の12月31日の現況で、次の4要件のすべてに当てはまる人です。

なお、控除を受ける納税者本人の合計所得金額が1,000万円を超える場合は、配偶者控除は受けられません。

- 民法の規定による配偶者であること(内縁関係の人は該当しない)。

- 納税者と生計を一にしていること。

- 年間の(※)合計所得金額が

3848万円以下。(給与のみの場合は給与収入が103万円以下) - 青色申告者の事業専従者としてその年を通じて一度も給与の支払を受けていないこと又は白色申告者の事業専従者でないこと。

配偶者控除額の金額

配偶者控除額の金額に改正はありません。

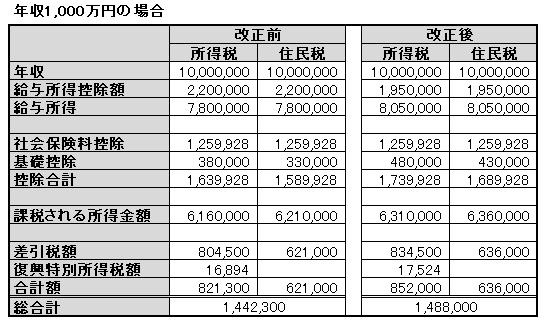

影響を受ける人・影響額

影響を受ける人

- 年収が850万円超の人

- 扶養親族に該当する人・控除対象配偶者となる人の所得が給与以外の場合

影響額

年収が850万円超の人

給与所得控除額の上限が引き下げられたため増税になります。

年収は全く変わっていないのに45,700円の負担増になっています。

扶養親族に該当する人・控除対象配偶者となる人の所得が給与以外の場合

不動産収入150万円、経費105万円、所得45万円の人がいたとします。令和元年分までは扶養親族に該当しません。しかし令和2年分以降は扶養親族に該当するため、扶養者は所得控除することが出来ます。この結果、所得税率20%で7.6万円・住民税10%で3.3万円の合計10.9万円の負担減になります。

まとめ

税制改正で損をする人もいれば得をする人もいます。普通のサラリーマンだと収入の調整は難しいですが、マイクロ法人を利用できる人は上手く所得調整をして税金と上手く付き合って行きましょう。

税金と社会保険料を上手く調整する方法『セミリタイアするのに会社作ってないの? ~1,800万円得する方法教えます~』をnoteで書いていますので興味がある方はこちらも参考にしてみて下さい。

コメント