ふるさと納税とは?

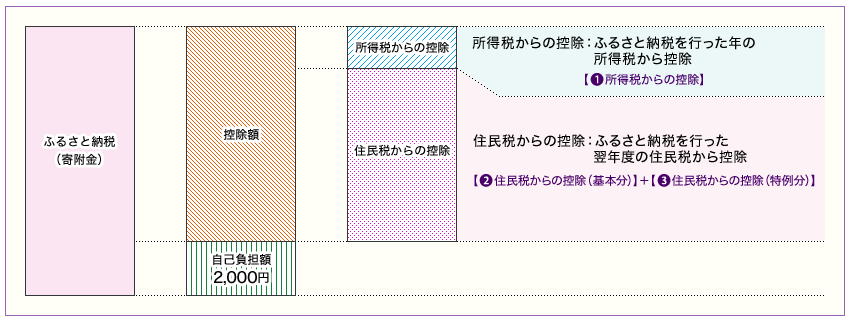

ふるさと納税とは、自分の選んだ自治体に寄附(ふるさと納税)を行った場合に、寄附額のうち2,000円を越える部分について、所得税と住民税から原則として全額が控除される制度です(一定の上限はあり)。

出典:総務省HP

1万円の寄付でも100万円の寄付でも2,000円を超える部分が控除されるため、圧倒的に金持ちに有利な仕組みになっています。

なぜ、ふるさと納税は人気なのか?

テレビや雑誌などで特集が組まれるほど、ふるさと納税は人気があります。なぜこんなにも人気があるのでしょうか?それは返礼品がお得過ぎるからです。

以前は1万円寄付すると50%分の商品券がもらえたり何でもありでしたが、あまりにも行き過ぎたため、国の指導が入り最大で寄付金の30%までの返礼品になりましたが、それでも十分にお得になっています。

控除限度額計算

間違えている方がいますが、2,000円のを超える部分が全て控除されるわけではありません。当たり前ですが支払った税金以上の金額を控除できませんので、各個人の控除限度額を知っておくことは極めて重要な事になります。

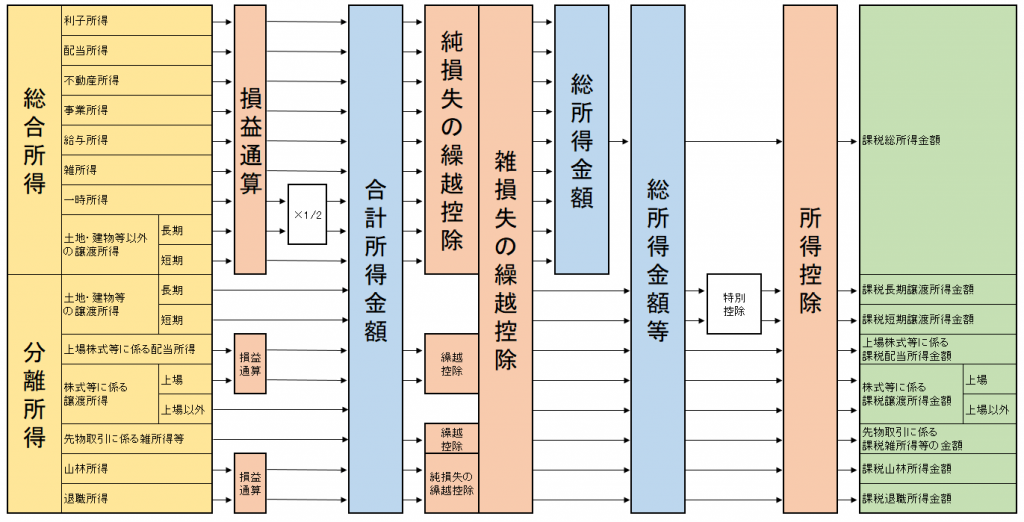

合計所得金額、総所得金額、総所得金額等の違いについて

「合計所得金額」、「総所得金額」、「総所得金額等」は所得税・住民税の計算に用いられますが、ふるさと納税の控除額を計算する時に使うのは「総所得金額等」になります。

総所得金額等を用いるので給与や不動産、事業所得などの総合所得以外にも株式や先物などの分離所得でもふるさと納税の控除額は変わってきます。たまに分離所得はふるさと納税の対象外だと思っている人がいますがそれは間違いです。

控除額の計算

出典:総務省HP

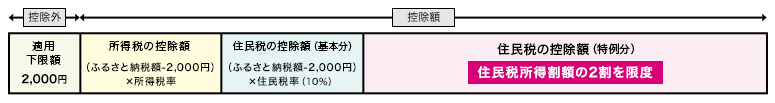

控除額には下記の3種類があり、この合計額が控除額になります。

①所得税からの控除

②住民税からの控除(基本分)

③住民税からの控除(特例分)

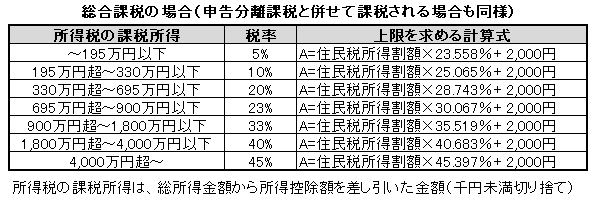

①所得税からの控除=(ふるさと納税額-2,000円)×「所得税の税率×1.021」

・なお、控除の対象となるふるさと納税額は、総所得金額等の40%が上限

住民税からの控除は「基本分」+「特例分」になります。

②住民税からの控除(基本分)=(ふるさと納税額-2,000円)×10%

・なお、控除の対象となるふるさと納税額は、総所得金額等の30%が上限です。

③住民税からの控除(特例分)=(ふるさと納税額 – 2,000円)×(100% – 10%(基本分) – 所得税の税率×1.021)

・住民税からの控除の特例分は、この特例分が住民税所得割額の2割を超えない場合は、上記③の計算式で決まります。

③’住民税からの控除(特例分)=(住民税所得割額)×20%

・特例分(③で計算した場合の特例分)が住民税所得割額の2割を超える場合は、上記③’の計算式となります。

・この場合、①、②及び③’の3つの控除を合計しても(ふるさと納税額-2,000円)の全額が控除されず、実質負担額は2,000円を超えます。

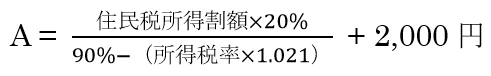

ふるさと納税の上限額計算式

ふるさと納税の上限額を「A」とした場合の計算式は

(A-2,000円)×(100%-10%-所得税の税率×1.021)=住民税所得割額×20%

さらにこの計算式を簡単にすると下記になります。

従って、この計算式の金額を超えない範囲でふるさと納税をする場合は自己負担額が2,000円で済みます。

所得税の課税所得額に応じた早見表を作成しておきます。こちらの方が簡単に計算できますので利用してみて下さい。

まとめ

ふるさと納税は自ら行動して寄付をしなければお得にはなりません。逆にしっかりと利用して、お米・お肉などの生活必需品をもらえばそれだけでかなりの生活費を浮かすことが出来ます。自分の寄付金限度額を把握しその上限額を寄付する事が出来れば最もお得になりますので、使える制度を利用してばっちり節税をしましょう!

コメント